マーケティングプロセスの一部を自動化・最適化するマーケティングオートメーション。はじめは1992年にアメリカで発祥したと言われ、その市場は拡大を続けています。アメリカと比較してマーケティングが遅れていると言われる日本でも、近年ではマーケティングオートメーションツールを導入する企業が増えています。

では実際に、市場規模はどのくらいで、ツールのシェアはどのような状況なのでしょうか。

Contents

マーケティングオートメーションとは

先にも述べましたがマーケティングオートメーションは、その名の通り、マーケティングを自動化するものです。

見込み顧客は、持っている課題や、関心のある分野等、それぞれ異なる背景を持っています。また購買に至るまでの経緯や段階等も、それぞれ異なる状況にあります。

より多くの見込み顧客を購買に結びつけるためには、One to Oneでニーズに応じたコミュニケーションを図ることが有効ですが、膨大な数の見込み顧客に対して行うには膨大な工数が発生し、手動で全てを行うことはほぼ不可能です。

そこで、そんなOne to Oneコミュニケーションを可能な限り自動化できるのが、マーケティングオートメーションです。

マーケティングオートメーションツールの活用により、それぞれの見込み顧客のニーズに合わせたアプローチを自動で行うことができるため、より効果的、効率的なマーケティング活動が可能になるのです。

海外でのマーケティングオートメーション

アメリカでのマーケティングオートメーションは、2000年代から広がりを見せています。

1999年に、マーケティング活動に必要な機能をパッケージ化したマーケティングオートメーションが登場し、多くのマーケターがこれを取り入れました。そこから続々と新たなマーケティングオートメーションツールが誕生し、市場が大きくなっていったと言われています。

市場は拡大を続けていて、アメリカの調査・コンサルティング会社MarketsandMarketsによる予測では、2015年から2019年にかけて、世界のマーケティングオートメーション市場は年8.55%の成長率が見込まれています。

市場規模に関しても、2014年は36.5億ドルのところ、2019年には55億ドルにまで拡大すると予測されています。

そんな海外市場において、マーケティングオートメーションツールのシェアに関しては、2015年時点で下記の通りとなっています。

1.HubSpot(36.3%)

2.Infusionsoft(24.3%)

3.Marketo(11%)

マーケティングオートメーションツールを提供するベンダーも増加傾向にあり、先にご紹介した予測の通り、今後も市場は広がりを見せていくことでしょう。

日本でのマーケティングオートメーション

アメリカでは2000年代から広がりを見せたマーケティングオートメーションですが、日本では2014年がマーケティングオートメーション元年と言われています。

日本では、アメリカよりも物理的な距離の問題が少ないこともあり、対面営業が重視されてきました。併せて、新規顧客の獲得よりも既存顧客からの売上を増やす方が重要視され、既存顧客に対する提案の質を向上したり、顧客との関係づくりに力を入れてきたりしてきたため、マーケティング活動の必要性はアメリカに比べて低いものでした。

しかし、日本においてもインターネットは広く普及し、顧客の購買プロセスも、まずは営業に来てもらうという元来の方法から、まずはインターネットで検索して調べるという方法にシフトしてきています。

これでは、これまで日本の企業が大切にしていた対面営業だけでは、見込み顧客の動向がつかめず、気が付かないうちに商機を逃してしまいます。営業側も、この流れに対応し、Webを活用して顧客とコミュニケーションを取る必要が出てきたという事です。

このような背景から、日本においてもマーケティング活動が重視され、マーケティングオートメーションの認知も広がり続けています。

BtoCと比較して、購買プロセスが煩雑で長くなる傾向にあるBtoBほど、その広がりは早く、特にITや人材系、不動産関連の業種での導入が先行して進んでいるようです。

以前は、アメリカで開発された高機能高価格なマーケティングオートメーションツールがほとんどだったこともあり、国内でも規模の大きな企業で導入されていました。しかし日本の企業が開発、提供をしているツールや、比較的導入しやすい価格のツールも増えていることから、中小規模の企業での導入も加速しています。

日本におけるマーケティングオートメーションの市場規模とシェア

それでは国内での市場規模、ツールのシェアは、具体的にどのようになっているのでしょうか。

今回は富士キメラ総研による「クラウド型マーケティングオートメーション製品市場の将来展望2016」(2016年11月発表)をもとに、日本のBtoBにおけるマーケティングオートメーションの市場規模とシェアについてご紹介します。

調査対象および市場

今回の調査は、クラウド型のBtoB向けマーケティングオートメーションツールを対象として実施されました。

マーケティングオートメーションツールを利用する企業を、年商に応じて下記の3つに分類します。

・大規模(年商500億円以上)

・中規模(年商100億円以上500億円未満)

・小規模(100億円未満)

また、調査対象とする業種を、下記の4つに分類します。

・製造

・金融・保険

・情報通信

・卸・小売、運輸、サービス

・その他(第1次産業、建設、電気・ガス、教育・学習支援、官公庁、自治体)

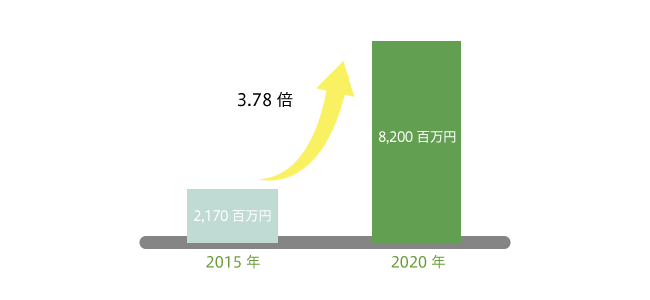

国内のマーケティングオートメーションの市場規模

2015年のBtoBマーケティングの市場において、従来の訪問営業を中心とする営業活動から、展示会やセミナーをきっかけとした顧客集客にシフトし、顧客情報管理の重要性が高まったことにより、マーケティングオートメーションツールの導入が進みました。

また、Webサイトを活用した集客の重要性が増し、そこからの案件化のためや、CRM(Customer Relationship Management:顧客関係管理)ツールを補ったりするために、マーケティングオートメーションツールを導入する企業が増えており、市場は順調に大きくなっています。

2015年から2020年は市場成長期にあたり、2015年の市場規模は2,170百万円(導入数では1,690社)でしたが、2020年には3.78倍の8,200百万円(4,600社)に成長すると予測されています。

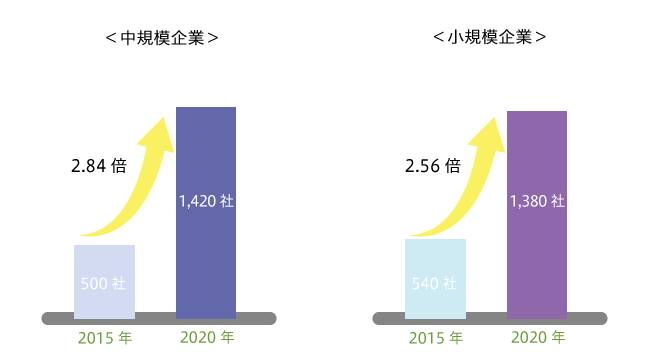

企業規模別

導入数では、中規模企業が2015年の500社(全体の29.6%)から2020年の1,420社(30.9%)へと2.84倍、小規模企業が540社(32.0%)から1,380社(30.0%)へと2.56倍に大きく拡大すると予測されています。

利用金額では大規模企業が最も高く、2015年は1,370百万円(63.1%)、2020年は5,830百万円(71.1%)と4.26倍の伸びを示す事が見込まれます。

業種別

導入数、利用金額ともに、製造市場と情報通信市場が占める割合が高く、それぞれ全体の3~4割を占めます。

他業種の特筆すべき傾向として、金融・保険が2020年の導入数で2015年比4.6倍、卸・小売・運輸・サービスが2020年の利用金額で2015年比4.77倍と拡大する事が見込まれます。

マーケティングオートメーション発展の歴史は?市場動向と今後の普及

日本で今マーケティングオートメーションが求められるわけ

ツールのベンダーシェア

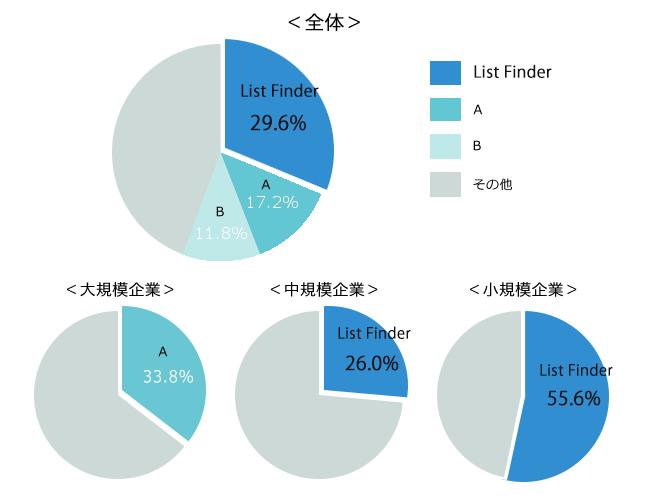

国内での各ベンダーのシェアは、BtoBでトップシェアの、株式会社イノベーションが提供するList Finderと、国内ベンダー2社の製品(A、B)が市場全体の導入数シェアの多数を占めます。

2015年のシェアは、List Finderが29.6%(500社)、Aが17.2%(290社)、Bが11.8%(200社)でした。

企業規模別

企業規模別でみると、大規模市場ではAが33.8%(220社)とトップシェア、中規模、小規模市場ではList Finderがトップシェアとなっています。

List Finderは、シンプルで使いやすく、低価格である点が支持されており、マーケティングオートメーションに詳しい人材がいなくても運用することができます。小規模市場で導入数、利用金額ともに1位であり、2015年のシェアは導入数で55.6%(300社)、利用金額で37.9%(110百万円)です。中規模市場でも2015年の導入数は、26.0%(130社)となっています。

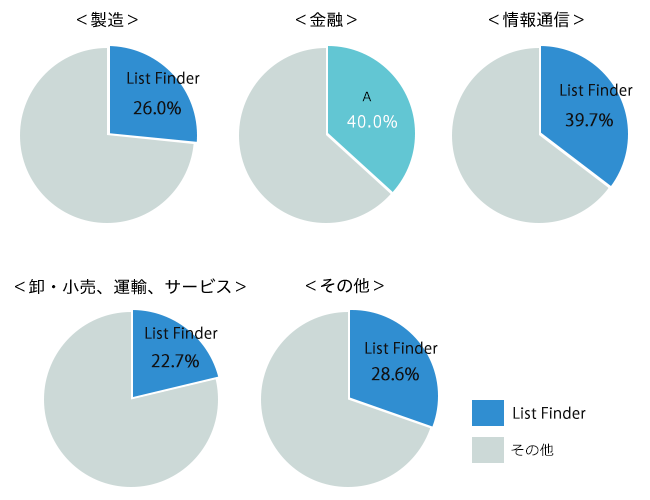

業種別

製造市場における2015年のシェアはList Finderが最も高く、26.0%、(130社)、次いでAが20.0%(100社)、Bが10.0%(50社)と続きます。

金融市場では、導入数・利用金額ともにAがトップで、2015年の導入数シェアは40.0%(20社)、利用金額シェアは45.5%(50百万円)です。2位以降は外資系ベンダーが食い込んでいます。

情報通信市場では、2015年の導入数のシェアは、List Finderが1位で39.7%(250社)、Aが2位で20.6%(130社)、Bが3位で9.5%(60社)です。利用金額はAが1位で49.4%(420百万円)となっています。

卸・小売、運輸、サービス市場の導入数のシェアトップはList Finderとなり、シェアは22.7%(100社)です。

その他市場では、List Finderが導入数、利用金額ともにトップになり、2015年の導入数のシェアは28.6%(20社)、利用金額シェアは16.7%(他2社と同率、10百万円)です。

おわりに

マーケティングオートメーション導入の必要性が高まっているのは調査結果からも明らかです。

しかし、マーケティングオートメーションツールの種類の多さに、どのツールを導入するべきか迷う企業も多いことでしょう。

高機能なものから、必要な機能に絞ったシンプルなものまで様々なツールが提供されていますが、自社に合ったツールを選ぶことが重要です。

例えば、あれもこれもできるという高機能なツールは、高機能であるがゆえに、十分に使いこなせなかったり、導入コストに見合った効果を得られなかったりすることも少なくありません。

初めてマーケティングオートメーションツールを導入する場合は、どのツールが自社に適しているのか、自社と同業種・同規模の企業が導入しているツールを参考にして検討してみてください。

中小企業様を中心に、1,800アカウント以上の導入実績があり、”使いこなせる”にこだわったシンプルな機能設計と、徹底したカスタマーサポートで、これからマーケティングオートメーションを始める企業様ご支援します。